Ya os dije en el último artículo que el mercado tenía probabilidades de rebote… y se hundió. Así es que he decidido analizar la situación del mercado desde el punto de vista «quant» para ver con probabilidades lo que puede suceder la semana que viene.

Ya sabéis que analizo el mercado porque me gusta hacerlo, pero soy consciente de que es imposible saber lo que va a hacer.

Por lo tanto voy a ver en que circunstancias quedó el SP500 y los indicadores de amplitud en viernes pasado y vamos a ver que ocurrió en el pasado cuando se dieron estas mismas circunstancias. De esta forma, podremos obtener probabilidades extrapolando al futuro lo que sucedió en el pasado.

SP500 contado diario

Indicadores hay muchos, pero me gustan los de amplitud porque son menos manipulables al tener en cuenta la totalidad de acciones del mercado. He seleccionado 3 que nos indican que estamos en un momento poco frecuente. Además, he puesto el indicador del ratio consumo discrecional/básico del que hablaremos al final.

El indicador Breadth Thrust raramente cae por debajo de 0,40. En estos momentos está 0,377. He hecho algún que otro artículo sobre él, como este que avisaba que se acababa la corrección de 2015.

Otro indicador que ha alcanzado niveles inusuales es el oscilador McClellan. Normalmente rebota en la zona de -200 y ya va por -271.

El tercer indicador es el ratio del volumen de las acciones que bajan dividido por el volumen de las acciones que suben en el día. El maestro Cárpatos nos dice que cuando este ratio es mayor de 10 tenemos un «día de capitulación«, como diciéndonos que los inversores se rindieron y acabaron vendiendo todos.

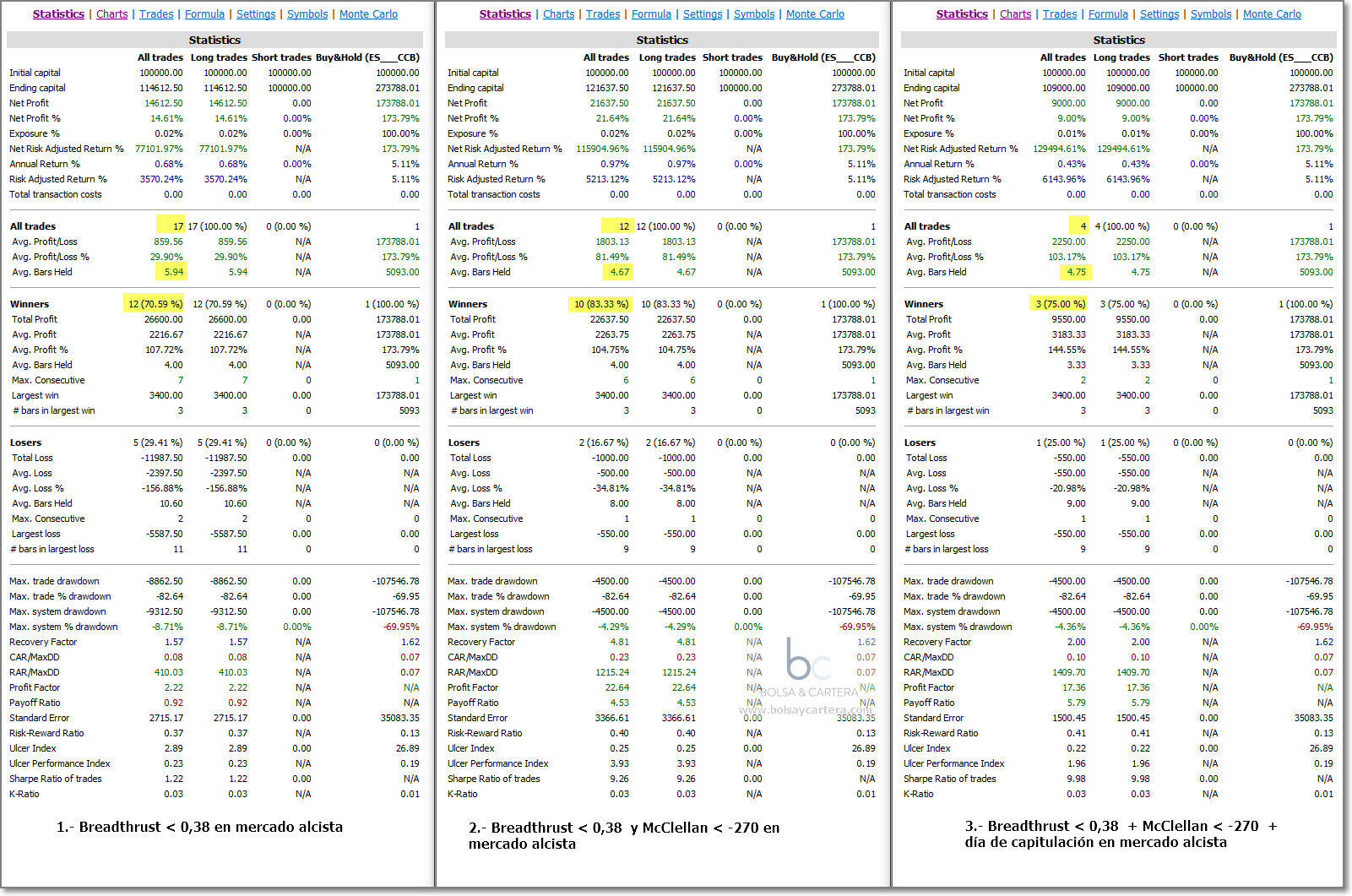

Lo que vamos a hacer son unos sistemas que compren cuando suceden estas cosas y vendan cuando se salga de la sobreventa, es decir cuando haya un rebote. He preparado tres casos:

En los tres casos se compran futuros del SP500 para cumplir la volatilidad que se dio el viernes.

1.- El primer caso (imagen de la izquierda) compra al cierre cuando el mercado es alcista y el Breadth Thrust cae por debajo de 0,38.

Con el histórico que tengo (desde 1997), se han dado 17 casos y se salió de la sobreventa a mejor precio en 12 ocasiones, lo que representa algo más del 70% de las veces. La media de duración fue de 5,94 sesiones. Como amibroker ya cuenta el día del cierre como una sesión, quiere decir que saldríamos en los siguientes 5 días (de media).

2.- El segundo caso son las mismas condiciones anteriores y le añadimos que el oscilador McClellan debe estar por debajo de -270.

Esto sólo se ha dado 12 veces desde 1997. En 10 ocasiones se salió de la sobreventa a mejor precio que la entrada (83,33% de acierto). La duración media de las operaciones fue de 4,67. Se salió en las siguientes 4 sesiones (de media).

3.- En el tercer caso se dan las condiciones del segundo y le añadimos que el mercado cierra con una capitulación.

Esto si es poco frecuente, pues sólo se ha dado en 4 ocasiones. Tres acabaron en beneficio y una en pérdidas (75% de acierto). La duración fue similar a las del segundo caso.

Con el análisis de estos tres casos, yo diría que tenemos alrededor de un 80% de probabilidades de tener un rebote que acabe a mejor precio que el cierre del viernes. «Lo normal» sería que se diera el jueves (4 sesiones), pero dejémoslo en que sea durante la semana que viene. Veremos…

Me he dejado a proposito para el final el indicador del ratio de consumo. Este ratio, según Uxio Fraga, refleja el posicionamiento de la mano fuerte en el mercado. De hecho ha estado subiendo, acompañando al precio, desde febrero de 2016, es decir, toda la subida.

Pues como podéis ver en la imagen, está en máximos históricos. No le ha afectado la bajada del mercado de la semana pasada. Si Uxio tiene razón, es un buen síntoma que apoya las probabilidades.

Saludos y buen fin de semana.

Si quieres conocer las señales de los sistemas de trading por adelantado o descargarte los códigos para amibroker del indicador ratio consumo y otros, puedes suscribirte a nuestra zona premium. ¡Te esperamos!

Quien no la conozca, ahora tiene 15 días para probarla GRATIS.

Descargo de responsabilidad por conflicto de interés: El autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Esfera I / Quant USA del que es gestor en ESFERA CAPITAL GESTIÓN SGIIC, S.A.

domingo, febrero 4th 2018en08:43

Una pregunta, Ramon:

Cuando dices que probablemente rebote y superara el precio del viernes, a cual de los dos viernes te estas refiriendo? al precio de cierre del viernes 26-01 o al precio de cierre del viernes 02-02?

Gracias.

domingo, febrero 4th 2018en09:12

Buenos días Oscar.

El rebote del artículo se refiere al precio de cierre del viernes 2 de febrero.

Evidentemente, si mañana empieza a subir el precio, el estudio sería anecdótico. Pero si el lunes seguimos bajando, entonces es cuando este estudio nos serviría de «esperanza» para pensar que las probabilidades están de nuestro lado para ver en breve precios mejores que el cierre de este viernes.

Saludos.

domingo, febrero 4th 2018en11:31

¿Cambiarían mucho las estadísticas si haces un estudio con las siguientes tres condiciones a la vez?

-Breadth Thrust <40

-Oscilador McClellan <200

-Ratio DownUp/UpDown <10

Gracias Ramón

domingo, febrero 4th 2018en12:01

Buenos días Dor.

Imagino que te refieres a BT por debajo de 0,40 y el ratio menor de -10 (o mayor de 10 según como lo pintes).

Claro que cambia. Estás relajando las condiciones que se dieron el viernes y así se es más permisivo. Sobre todo con el McClellan.

De esta forma se dan 11 casos de los que 8 fueron positivos (72,73%). La duración media de las operaciones fue de 5 sesiones.

Saludos.

domingo, febrero 4th 2018en12:16

Sí, gracias eran esas las condiciones.

Solo era por ver si relajándolas aumentaba el número casos y ver si cambiaba mucho el porcentaje de aciertos.