Sistema IAEMar Nasdaq Tendencial

Versión 2020

Descripción

También llamado sistema INT, se trata de un sistema rotacional tipo «momentum». Esta basado en el criterio utilizado por Clenow en su libro «Acciones en Marcha«, es decir, busca las acciones más fuertes y constantes del mercado.

Se incluye un filtro de mercado consistente en una media del precio y el indicador macro del desempleo en Estados Unidos.

Opera sobre las acciones del Nasdaq 100. Cada mes selecciona las 4 acciones más fuertes y las mantiene hasta el mes siguiente en el que comprueba si lo siguen siendo o las cambia. Solo deja de operar si el filtro de mercado se vuelve bajista (en la versión de 3 periodos podría llegar a operar hasta 12 acciones).

Dimensiona la posición mediante volatilidad adimensional, es decir, relaciona el ATR con el precio.

No lleva stop loss.

Estadísticas

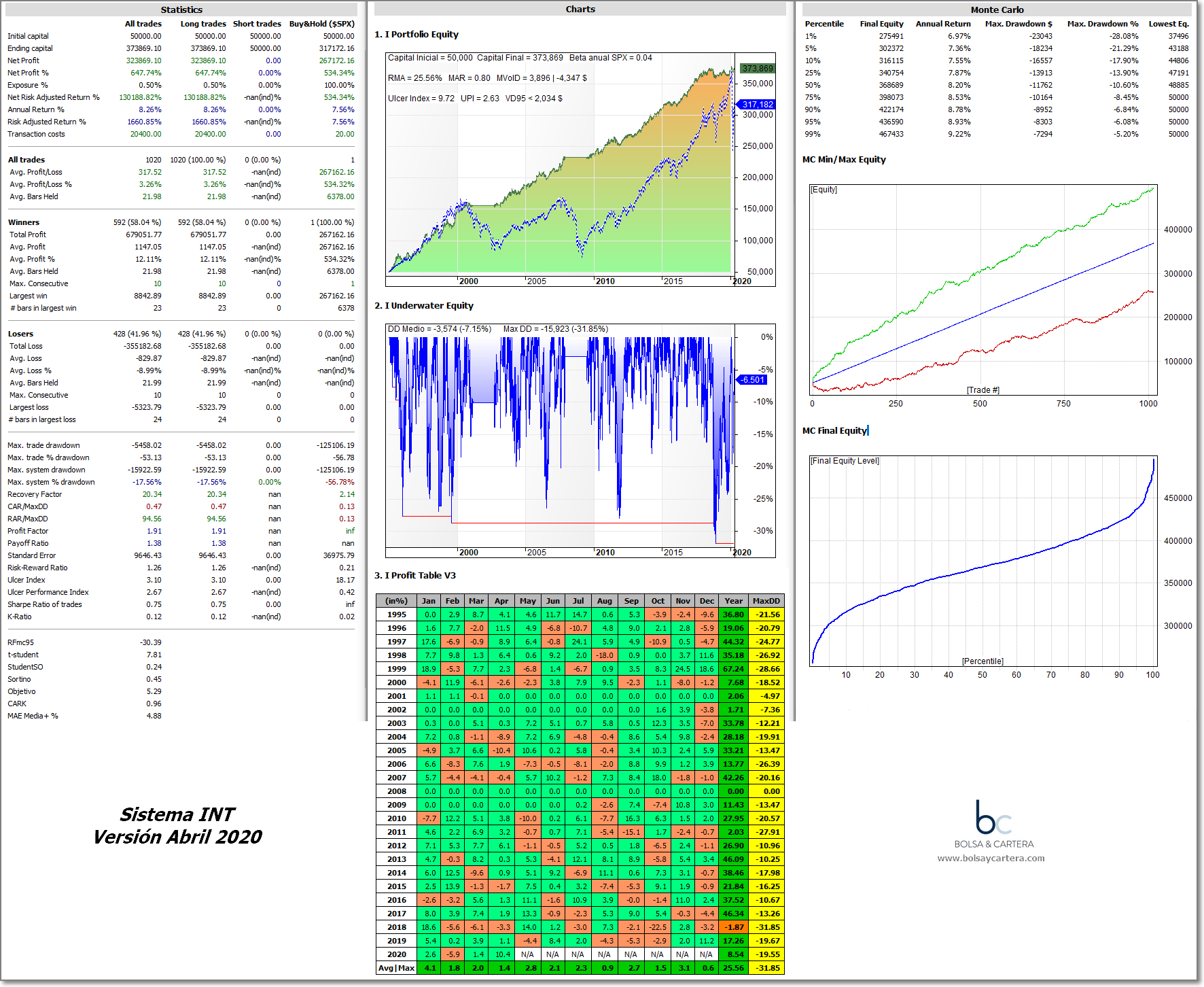

El estudio realizado corresponde al periodo 01/01/1.995 hasta el 30/04/2020

Se ha tenido en cuenta un capital inicial de 50.000$. No reinvierte beneficios, pero si se aplican comisiones. El backtest incluye las acciones deslistadas del Nasdaq 100, es decir, las actuales más las que abandonaron el índice en su momento.

- RMA: 25,56 %

- UI: 9,72

- UPI: 2,63

- W: 58,04 %

- Largest Loss: 5.324$

- Largest Win: 8.843$.

- t-student: 7,81

- RFmc95: 30,39

- MAE Media: 4,88%

RMA: Rendimiento Medio Anual, es el beneficio porcentual que saca el sistema de media al año.

UI: Ulcer Index (índice de ulcera), cuanto más bajo mejor, digamos que cuanto mayor sea más sufriremos.

UPI: Ulcer Performance Index (índice del rendimiento de ulcera), cuanto mayor mejor relación beneficio/sufrimiento.

W: Tanto por ciento de aciertos en operaciones.

Largest Loss: El valor de la operación que más perdió.

Largest Win: La operación que más ganó.

t-student: Está relacionada con la probabilidad de acabar en ganancias. Un valor de 2,5 viene a ser un 99% de probabilidad de acabar en ganancias. Cuanto mayor mejor.

RFmc95: Recovery Factor de Monte Carlo. Es el ratio entre el beneficio neto y el máximo drawdown del sistema, al 95 % de confianza.

MAE Media: Es la media de las máximas excursiones negativas que han tenido todas las operaciones, es decir, antes de cerrar una operación, lo normal es verla perdiendo ese %.

Si necesitas más estadísticas pincha sobre la imagen anterior y se ampliará.

jueves, septiembre 10th 2015en12:54

En este sistema utilizas CFDS ?

UN SALUDO GRACIAS

viernes, febrero 16th 2018en02:29

Hola Ramón

Podrías explicar brevemente por qué en unos sistemas reinviertes el capital y en otros como es este caso no?

Al controlar el riesgo con la volatilidad, ¿no sería más rentable en este caso reinvertir las ganancias que puedas obtener al cerrar las posiciones el último dia del mes?

Saludos

viernes, febrero 16th 2018en09:32

Hola Javimo.

Nunca reinvierto, sólo ha habido una excepción que ha sido para la cartera del fondo ya que va a maedio/largo plazo.

No reinvierto, porque en el blog ponemos el contador a cero cada inicio de año. Y porque las pruebas, tipo análisis de Monte Carlo, deben hacerse con los beneficios/pérdidas sin reinversión.

Saludos.

sábado, febrero 17th 2018en00:20

Entendido, gracias Ramón

domingo, junio 7th 2020en06:11

Bien día Ramón, una consulta, que diferencia hay entre la tabla de la izquierda y el gráfico de la derecha, porque veo que a la izquierda dice Annual Return 8,26% y a la derecha RMA 25,56%, y por otro lado a la izquierda dice Max system drawdown-17,56% y a la derecha Max DD -31,85%, a que se deben esa diferencias? Muchas gracias

domingo, junio 7th 2020en09:33

Hola Diego, uffff es muy largo de contar, te haré un resumen.

Las estadísticas de la izquierda las da amibroker y son las que se utilizan cuando el backtest se hace con reinversión.

La mayoría no nos valen por este motivo y por eso diseñe otras estadísticas que nos sirvan cuando no reinvertimos.

AnnuaL return es el rendimiento compuesto anual (CAR) pero nosotros si no invertimos utilizamos el Rendimiento Medio Anual (RMA) es decir el rendimiento medio que tendríamos un año cualquiera.

Con el caso del Max DD lo que hace la tabla es decirte la mayor de las caídas con respecto al máximo capital anterior. Yo lo que hago es dividir esa caída por el capital inicial, de esta forma sabremos que ese máximo DD sería el que podemos tener empezando a operar en cualquier momento.

Por ultimo, pongo la tabla de la izquierda porque si hay estadísticas que nos valen como p.e. el % de aciertos.

Necesitaría mucho tiempo y espacio para contártelo bien, pero esta es la base.

Saludos.

martes, junio 23rd 2020en13:55

Good morninig and excuse me for the use of english, but I don’t speak Spanish.

I am not sure to understand all the informations in the article, so I apologize again for this.

How is it possibile to have the AFL code for the strategy? I would like to test it with other markets.

Thank you for your help.

Regards

Cesare

martes, junio 23rd 2020en15:56

Hola Cesare,

Discúlpame tu también porque no hablo bien inglés, así es que usaremos el traductor de google 🙂

Siento decirte que el código AFL no es público, pero está basado en el libro «Stocks on the move» de Andreas F.Clenow.

Te recomiendo que lo leas si no lo has hecha ya.

Saludos.

domingo, septiembre 1st 2024en21:07

Hola, has puesto un artículo en twitter con mucha ganancia de este sistema, pero este año esta parado.

Imagino que has mirado que tal hubiera ido sin filtro de mercado o similar…

Te has planteado operarlo mediante «ponderaciones» segun los filtros que uses para operar SI/NO. En plan si usas un filtro compuesto de 2 o 3 componentes, entonces operar al 100, 75, 50, 25 o 0, etc, no se, para no andar flat un tiempo prolongado y que el sistema siga subiendo como es el caso, pero a la vez, ante mayor volatilidad, reducir exposicion.

Un saludo

lunes, septiembre 2nd 2024en06:00

Hola HiperPollo,

Los sistemas de acciones tipo momentum son muy, muy peligrosos (y muy rentables).

A ver si esta semana me da tiempo a hacer un artículo explicando lo de twitter.

Saludos.