Todos hemos oído hablar que hay que diversificar, que «no hay que poner todos los huevos en la misma cesta». Sin embargo no todo el mundo tiene claro que el concepto «cesta» puede ser enormemente variado.

Por lo general, la mayoría de inversores piensa que diversificar es comprar distintas acciones. Conforme su conocimiento aumenta se dan cuenta que cuando hay una corrección, aunque tengan distintas acciones, todas acaban cayendo. Entonces lo solucionan eligiendo las acciones de diversos sectores, pero llegado el marcado bajista ninguna funciona.

Siguen investigando y se dan cuenta que en un mercado bajista podrían haber ganado dinero teniendo en sus carteras bonos, oro, u otros activos refugio.

Pues efectivamente todo esto es diversificación.

Pero no solo eso es diversificación. Hay más aspectos. Podemos diversificar si operamos en distintos espacios temporales o, en el ejemplo que os voy a poner, si operamos distintos tipos de sistemas de trading.

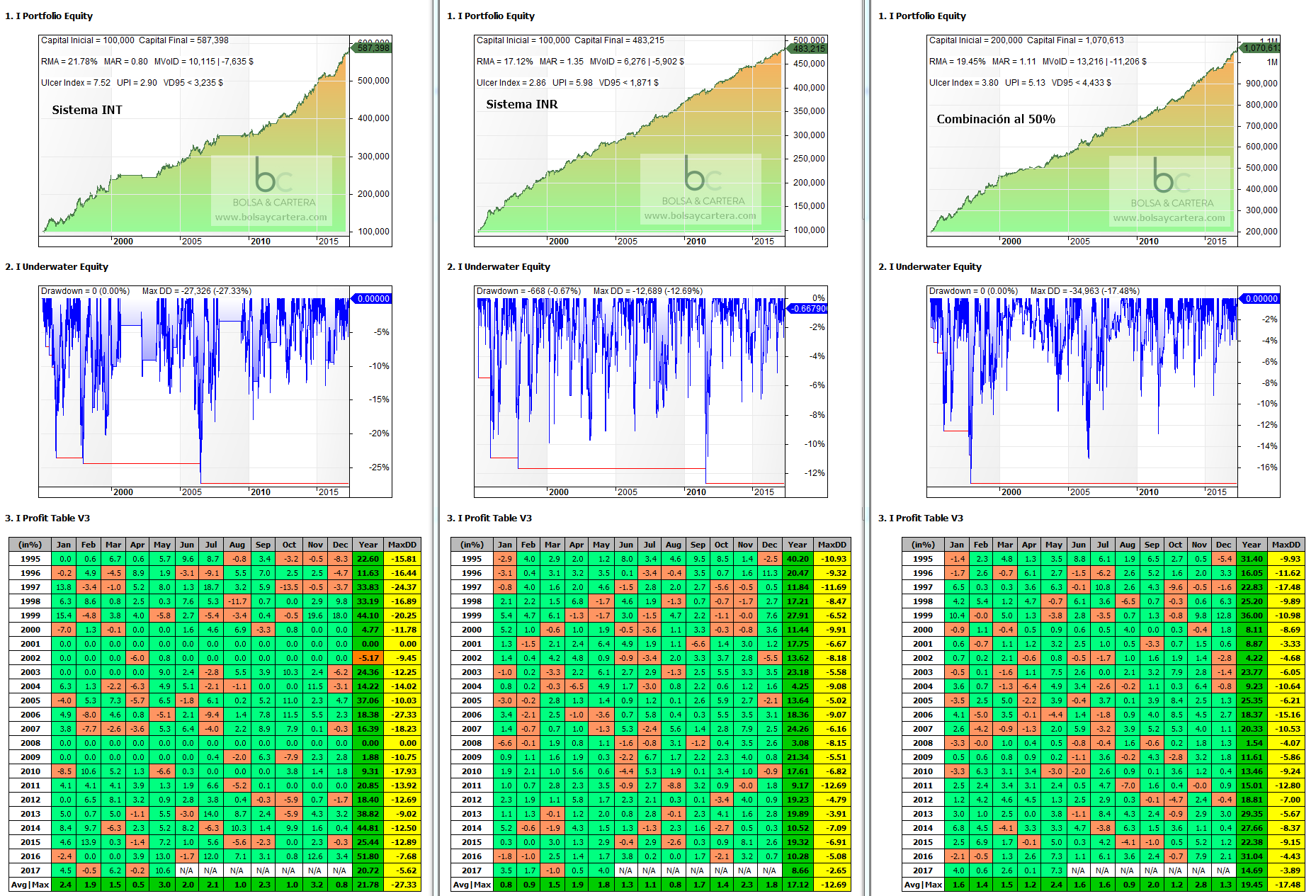

A continuación os voy a poner las estadísticas de dos sistemas que tenemos en cartera y operan acciones del Nasdaq 100, sin embargo uno es tipo momentum (sistema INT) y el otro es de reversión a la media (sistema INR).

Los dos sistemas de trading tienen unas excelentes estadísticas. Sin embargo, el primero peca de tener un poquito alto el drawdown y el segundo de tener un poco más baja la rentabilidad. La solución y diversificación pasa por combinarlos.

Si os fijáis, cuando diversificamos, las partes buenas se mantienen en sus medias:

- El nuevo rendimiento medio anual (RMA) de los sistemas es su media ==> (21,78 + 17,12) / 2 = 19,45

Sin embargo las partes malas mejoran:

- El nuevo Ulcer Index (UI) queda por debajo de la media ==> (7,52 + 2,86) / 2 = 5,19 . La media está en 5,19 y el nuevo Ulcer Index cae a 3,80

- En consecuencia el nuevo UPI (5,13) queda muy por encima de la media ==> (2,90 + 5,98) / 2 = 4,44

- El nuevo máximo drawdown (17,48) también cae por debajo de la media ==> (27,33 + 17,48) / 2 = 22,41

- La rentabilidad negativa del año 2.002 también desaparece en la combinación. Sicológicamente es importante ver en verde todos los años.

La combinación de sistemas es un tipo más de diversificación.

Por cierto, estos dos sistemas lo están haciendo de maravilla. Desde abril del año pasado están operando en real en la cartera del blog con unas excelentes rentabilidades (podéis verlas en las tablas).

¡¡ Anímate y únete a nosotros !! Si te interesa recibir las señales de los sistemas de trading de la cartera del blog por adelantado o descargarte códigos para amibroker, puedes suscribirte a la zona premium.

Saludos.

martes, mayo 16th 2017en11:07

Hola,

¿Los numeros (RMA, MDD) son porcentajes?. ¿Respecto a que capital inicial?. ¿Los dos sistenas parten del mismo capital inicial?.

Saludos!

martes, mayo 16th 2017en11:22

Hola Diego,

Si, el RMA y el MDD son porcentajes. Si amplias la imagen verás el capital inicial. Cada sistema parte del mismo capital inicial, 100.000$

Saludos.

miércoles, mayo 17th 2017en09:48

Hola,

Después de más de diez años estudiando e invirtiendo enlos mercados, sólo puedo decir que en este post está prácticamente todo lo que se necesita para tener una rentabilidad a largo plazo superior al 10%, con bajo drawdown y sin apalancamiento.

Muchas gracias por tu generosidad.

Saludos.

miércoles, mayo 17th 2017en10:41

Hola Jaume, se bienvenido.

Me alegra que coincidamos. Diversificar es muy importante en bolsa, pues normalmente no incrementa la rentabilidad, pero si disminuye el riesgo.

Saludos.