Siguiendo el tema del último artículo, he decidido que el diseño de la cartera va a ser principalmente de acciones USA. La elección de renta variable es porque ahí es dónde se encuentran los mayores rendimientos y USA porque es el mercado mejor estudiado y con más datos. Pero el tema del diseño lo veremos más adelante, hoy vamos a ver el sistema tendencial que será la base de la cartera.

El sistema es muy simple y por lo tanto robusto. Esta basado en los canales de Donchian. La idea es que no se puede iniciar una tendencia sin que haya una rotura de máximos de X días. El dinero está en las tendencias y por eso este sistema será la base de la cartera.

Características del sistema:

- Entra en la rotura del canal

- Cierra la posición al agotarse la tendencia

- La acción debe pertenecer al SP500. Es el mercado más representativo y líquido que existe. Además tiene el número suficiente de acciones para que siempre haya alguna que cumpla las condiciones de compra.

- Se operarán máximo 20 acciones a la vez

- No dispone de stop loss

- Dispone de filtro de mercado

- No nos apalancamos

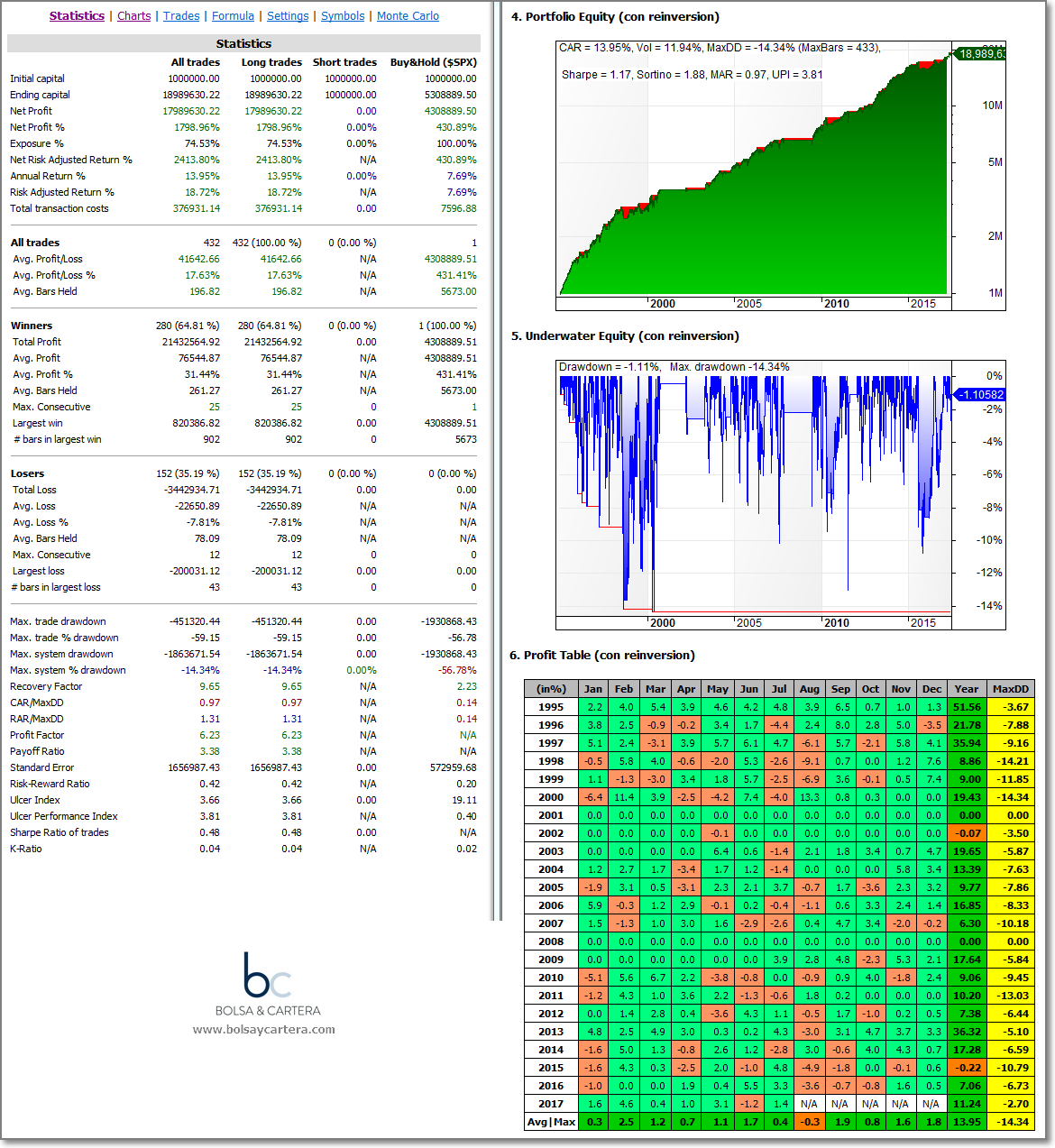

Las estadísticas del sistema desde 1995 hasta hoy, aplicando comisiones y reinvirtiendo beneficios son (recordad que la cartera es para el largo plazo, luego aprovechamos los beneficios y los reinvertimos):

De las estadísticas cabe destacar que batimos al SP500 tanto en rendimiento, 13,95 % de CAR frente a 7,69% del SP500, como en riesgo, máximo drawdown 14,34% frente al 56,78% del SP500.

Para ser un sistema tendencial el porcentaje de acierto es abrumador, 65 %.

La volatilidad es bastante baja, 12%. Recordad que la de la cartera del blog está entorno a 27%. Y el UPI (3,81) nos está diciendo que no sufriremos mucho al operar el sistema.

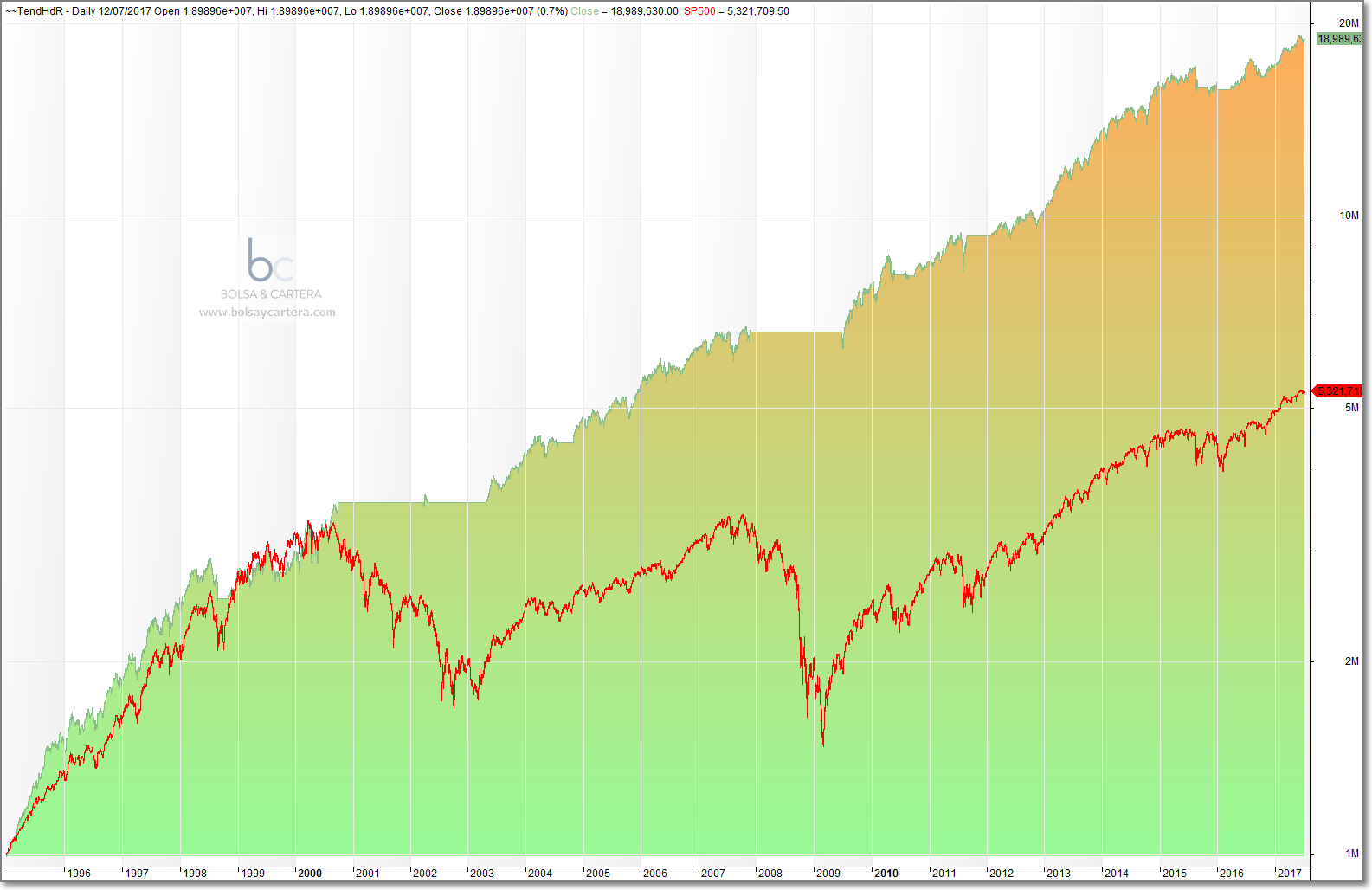

En la siguiente imagen podemos ver gráficamente como batimos al SP500.

Si el 1 de enero de 1995 hubiésemos invertido un millón de euros en este sistema, en estos momentos tendríamos casi 19 millones (línea verde).

Si hubiésemos comprado un millón de euros del SP500 y hubiéramos mantenido hasta hoy, tendríamos casi 5,5 millones (línea roja). La diferencia es muy considerable.

Si observamos la imagen, podríamos pensar que la ventaja de este sistema radica en el filtro de mercado. Parece que sea en los periodos bajistas dónde el sistema saca ventaja al no operar.

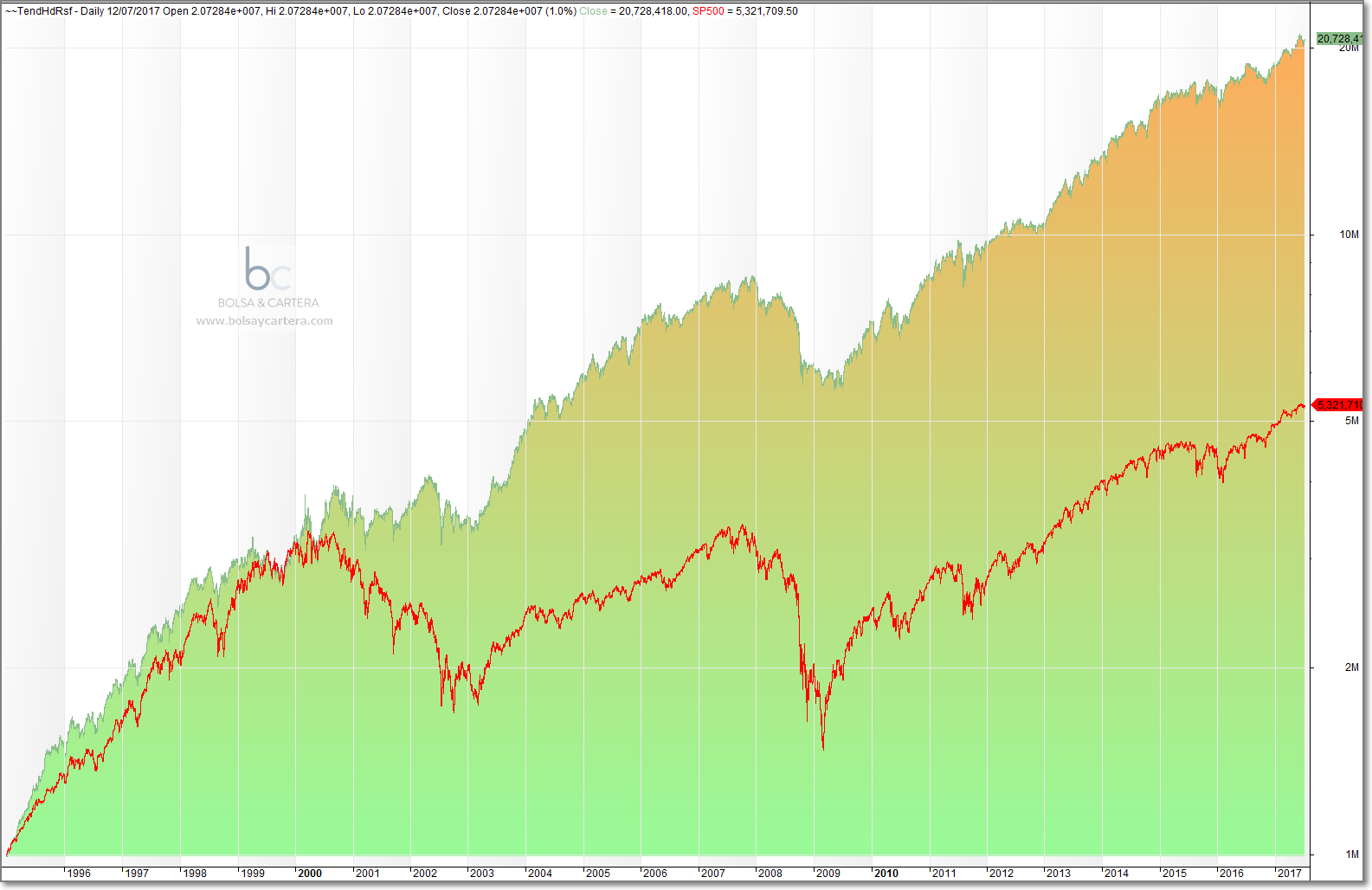

En la siguiente imagen veremos como funciona el sistema sin filtro de mercado y comprobaremos que no solamente es por el filtro.

Vemos que el sistema sin filtro de mercado es mucho más fuerte y obtiene más beneficio, pero no es esto lo que buscamos. Nuestra nueva cartera busca más tranquilidad, busca que el ratio beneficio/riesgo sea óptimo. Por eso utilizaremos el filtro de tendencia para reducir la volatilidad y el drawdown.

Me voy a ir unos días de vacaciones (lo cual no afectará a la zona premium que seguirá teniendo sus alertas diarias). A la vuelta veremos el diseño de la nueva cartera al completo.

Saludos.

viernes, julio 14th 2017en01:12

Felices vacaciones

viernes, julio 14th 2017en06:47

Gracias!!!! 🙂

viernes, julio 14th 2017en09:13

A disfrutar y a descansar!!

viernes, julio 14th 2017en13:50

Se podría ampliar más el histórico hay se ve que está muy optimizado para esa fecha concreta.

Gracias

viernes, julio 14th 2017en19:51

Hola Roberto.

Mis datos de Norgate empiezan en 1995. No puedo ampliarlos más.

Por otro lado no considero que haga falta. Cualquier mercado actual o futuro no tendrá las características de los mercados anteriores al 2000, donde no existía la tecnología actual, con la que cualquier persona puede invertir desde su casa.

Puede que este equivocado, pero es mi opinión.

¿De verdad ves algo optimizado en este backtest de casi 23 años?

Saludos.

martes, julio 18th 2017en20:58

Hola Ramon.

¿Tus datos de Nordgate empiezan en 1995?

Lo digo porque veo que en la web de Nordgate venden datos desde 1985…

¿O tal vez la suscripción de pago te provee de unos datos diferentes al pack de data que venden?

Y otra pregunta, a riesgo de ser pesadito.

¿Como gestionas los datos de las acciones deslistadas? Porque según me han dicho los de Nordgate, el paquete con la información sobre las acciones deslistadas no te dice en que mercado estaban.

Así que no acabo de entender como gestionas el tema del «survivor bias».

Bueno, un saludo, y en cuanto tenga un millón de euros te lo mando para que lo metas en este sistema. 😉

miércoles, julio 19th 2017en07:23

Buenos días Jaume.

El histórico que yo tengo comprado de Norgate empieza en 1995 y considero que es suficiente, pues abarca 3 mercados alcistas y dos bajistas. Te diría más, creo que no es necesario hacer los backtest en periodos más lejanos porque las características de los mercados no tienen nada que ver con el actual debido a la tecnología.

Respecto de las deslistadas, Norgate te las suministra por mercados: SP500, Nasdaq 100, SP1500, Russell 2000, etc… No entiendo como te han podido decir lo que comentas.

Saludos.

P.D.: Por cierto, si no quieres, no tienes por qué esperarte a tener un millón de euros. Ya lo verás más adelante… 🙂

miércoles, julio 19th 2017en08:33

Hola Ramon.

Pues yo tampoco lo entiendo. Mira, te pego su mail, con su explicación de como van los datos delisted.

» Hi again Jaume,

I should also have mentioned that our delisted data does not indicate which exchange a stock was previously listed on – during it’s life it may have traded on different exchanges as well as trading OTC for a period of time.

The only information that we provide on a delisted security is its last known company name, symbol and year/month of delisting.

Take for example Enron:

Enron Corp originally formed in 1931 as the “Northern Natural Gas Company” (NYSE:NNG). In 1979 it reorganised and changed its name to “InterNorth” (NYSE:INI) . After the takeover of the “Houston Natural Gas” company in 1985, it changed its name to Enron (NYSE:ENE). In January 2002, the NYSE removed Enron from the exchange and it became an OTC security trading as ENRNQ. It was finally delisted in November 2004. It can be found in our delisted database under the code ENRNQ-200411.»

Mi única conclusión es que los datos de los paquetes de datos y los de las suscripciones son diferentes.

¿Que te parece?

jueves, julio 20th 2017en07:45

Pues no lo se Jaume, tendría que ver el mensaje que me pones en su contexto.

Lo que entiendo con lo que me pones es que la información que viene junto a la acción deslistada es el ultimo mercado al que perteneció, su nombre y su fecha,

Pero una cosa es la información que te proporciona amibroker en su apartado «Information» y otra la que utiliza cuando hace un backtest.

Cuando hace un backtest, lo hace sobre un mercado (watch list) y una accion deslistada puede pertenecer a más de una watch list. De ahí tu posible duda.

Saludos.

jueves, julio 20th 2017en15:04

Pues si, es tal cual como dices.

Les he escrito otra vez a los de Nordgate, y me lo han aclarado.

¡¡Gracias!!!

jueves, julio 20th 2017en18:53

De nada!!

lunes, julio 31st 2017en22:48

Tiene muy buena pinta el sistema, pronto estaremos contigo en el premium.

Disfruta las vacaciones!

martes, agosto 1st 2017en09:20

Gracias Álvaro.

Si te gusta este sistema te gustará la nueva cartera!!!

Saludos.