Hoy he puesto un twit que ha tenido una gran expectación (para mi nivel de twitter 😅), así es que lo prometido es deuda y voy a desarrollarlo en este artículo.

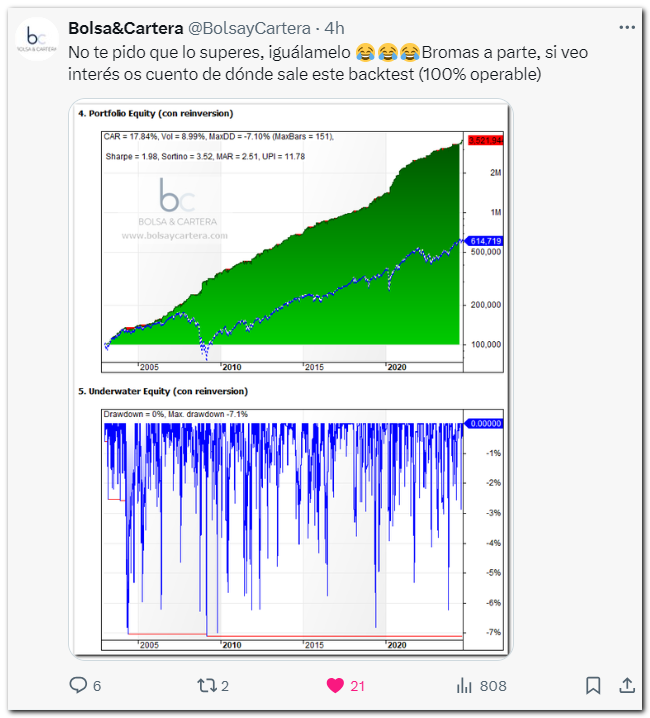

El twit en cuestión ha sido el siguiente:

Una de las respuestas ha sido de @mktsignals_org que ha escrito: Parece hasta sobreoptimizado con esos números.

No le reprocho nada porque yo hubiese pensado lo mismo o que incluso que el sistema tenía algún fallo de programación (mirar al futuro o cosas similares).

Pero no, la clave está en que no se trata de un sistema sino de la combinación de dos, y vaya dos…

El backtest del twit es la suma del sistema fondos y el sistema IBSMcClellan, sin embargo el artículo lo voy a desarrollar con el sistema GEM Amplitud y el sistema IBSMcClellan.

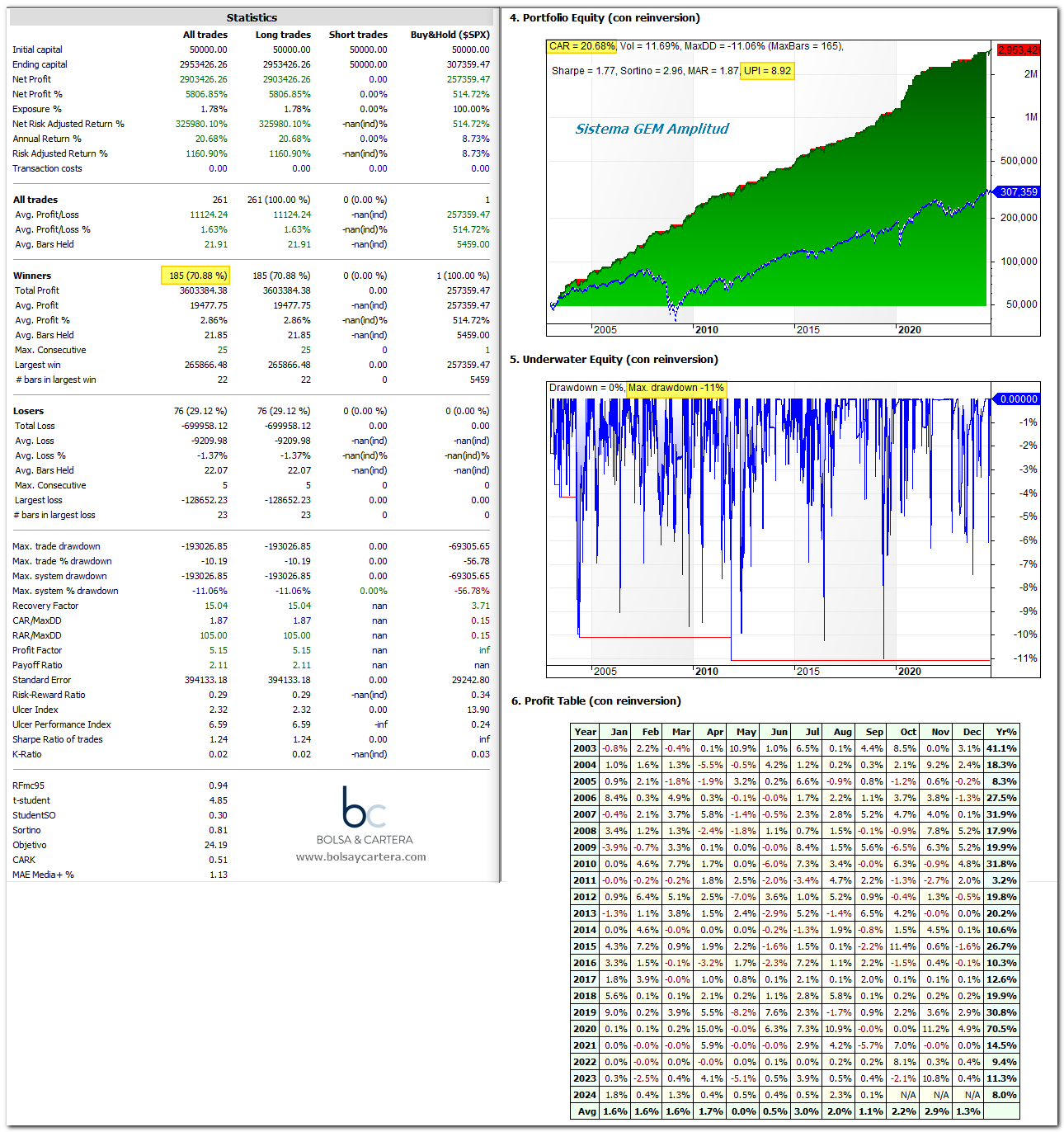

Sistema GEM Amplitud

Este sistema es muy similar al sistema fondos, sólo lo distingue que la cesta de activos la operamos con microfuturos o con cfds, por lo tanto no hay decalaje de días como ocurre en el traspaso de fondos y, por lo tanto, las órdenes se ejecutan instantáneamente.

Se trata de un sistema que opera el activo más fuerte de renta variable si el filtro de mercado no detecta peligro. En caso contrario, opera bonos de medio plazo o se queda en liquidez. La revisión del activo a operar se hace a final de mes. Sus estadísticas son las siguientes:

Como podéis apreciar las estadísticas son excepcionales. Un CAR de casi el 21% con tan sólo un 11% de máximo drawdown casi lo diría todo, pero es que además acierta el 71% de los meses. Si entiendes de sistemas, sabrás que es para flipar… Lo estoy operando ya unos meses y está funcionando muy bien en real. Este mes parece que también lo hará bien ya que está en liquidez y menuda primera semana ha tenido septiembre.

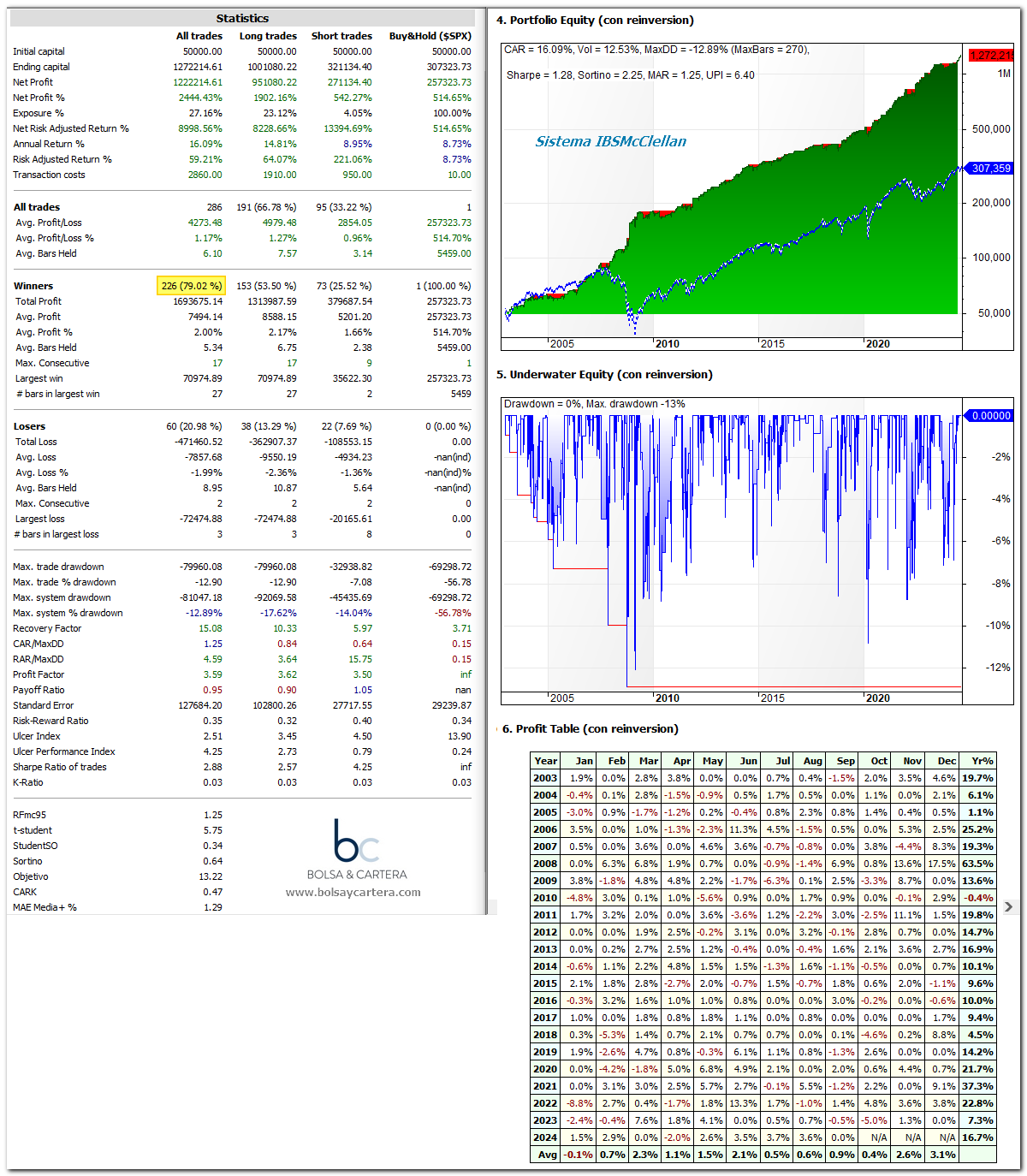

Sistema IBSMcClellan

Este sistema está explicado en la cartera 2024 por lo que sólo os daré una pequeña explicación. Se trata de un sistema de reversión a la media, es decir, el sistema compra cuando el mercado corrige, pero no siempre 😅…

No hace muchas operaciones y estas suelen durar una semana de media.

Compra los índices SP500, Nasdaq 100 y Russell 2000 a través de microfuturos o cfds. Sus estadísticas son:

Sus estadísticas también son muy buenas. Un CAR del 16% con tal sólo un 13% de máximo drawdown, y encima con una efectividad que sube hasta el 79% (operaciones ganadoras).

Este sistema ya lo estamos operando alrededor de un año en la zona premium y va genial.

Combinación de sistemas

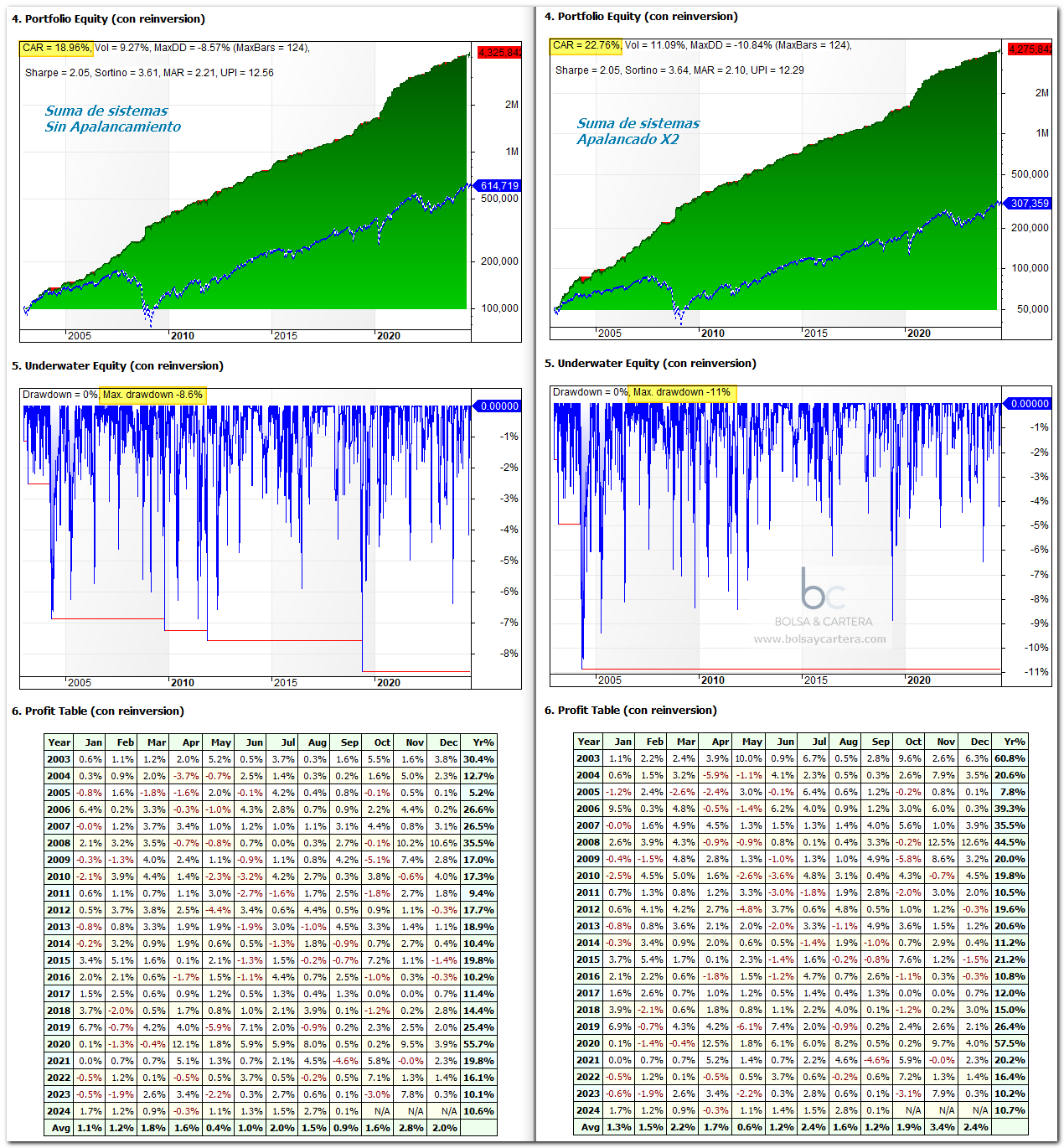

Pues la magia llega cuando se operan a la vez. Parecen hechos el uno para el otro. ¿Por qué? Porque apenas tienen una correlación de 0,14 y esto significa que se suplementan, que se ayudan. Parece mentira pero operando los mismos índices, podemos decir que esto si es diversificar, y si no, dímelo tu. Mira las estadísticas de la combinación:

En el backtest de la izquierda tenemos la suma de ambos sistemas. Lo más llamativo para mi, con diferencia, es que manteniendo la rentabilidad (CAR) el máximo drawdow baja de un 11 y un 13% a un 8,6%. Eso es la magia de combinar dos sistemas descorrelacionados. Si uno cae y el otro sube, los drawdowns se compensan y disminuyen.

El riesgo que demuestra este sistema es tan bajo que incluso operándolo apalancado por 2 sus estadísticas son excelentes (backtest de la derecha).

Nota: Dos equity de sistemas que reinvierten beneficios no se deberían sumar pues la combinación no refleja exactamente la realidad, pero en este caso, al tener rendimientos similares, no debería diferir mucho. Este es uno de los motivos por los que normalmente suelo trabajar con backtest sin reinversión de beneficios.

Para el que esté interesado, en la zona premium doy todos los días las señales de estos y otros muchos sistemas. Os espero!!!

Saludos.