La última operación del sistema de cobertura Ángel ha sido todo un éxito: Ha ahorrado un 13% de caída a la cartera del blog.

Pero si analizamos detenidamente la operación podemos observar detalles mejorables.

En la primera parte de este artículo, ya vimos que elegir el índice en función del RSI nos daba los mejores rendimientos con un ratio beneficio/riesgo (UPI) muy bueno.

Pero analizando la operación, me he dado cuenta que no deberíamos buscar eso. Esto no es un sistema especulativo sino de cobertura, lo que deberíamos buscar es reducir el riesgo al máximo (ulcer index, UI) independientemente de todo lo demás. Para ello, creo que el índice de cobertura debería moverse lo más parecido al sistema que queramos cubrir.

En la operación que vemos en la imagen, el sistema Ángel seleccionó el índice chino (MCHI) para cubrir la renta variable.

El último día de la operación (línea vertical azul), el índice Russell subía mientras que el Nasdaq, China o nuestro sistema INT, bajaban.

Resulta que el Russell era el siguiente índice seleccionable, es decir, si en la cesta no hubiésemos tenido China hubiéramos elegido el Russell 2000. Podríamos decir que tuvimos “suerte” al coger China, pues la operación hubiese sido menos beneficiosa ya que el Russell cayó menos y estaba más descorrelacionado con el sistema.

Esto me ha hecho reflexionar y pensar que, quizás, el índice para cubrirse debería ser el que engloba a las acciones del sistema (en este caso el Nasdaq 100) ya que creo que va a ser el que más reduzca el riesgo (UI). Así es que me he puesto manos a la obra…

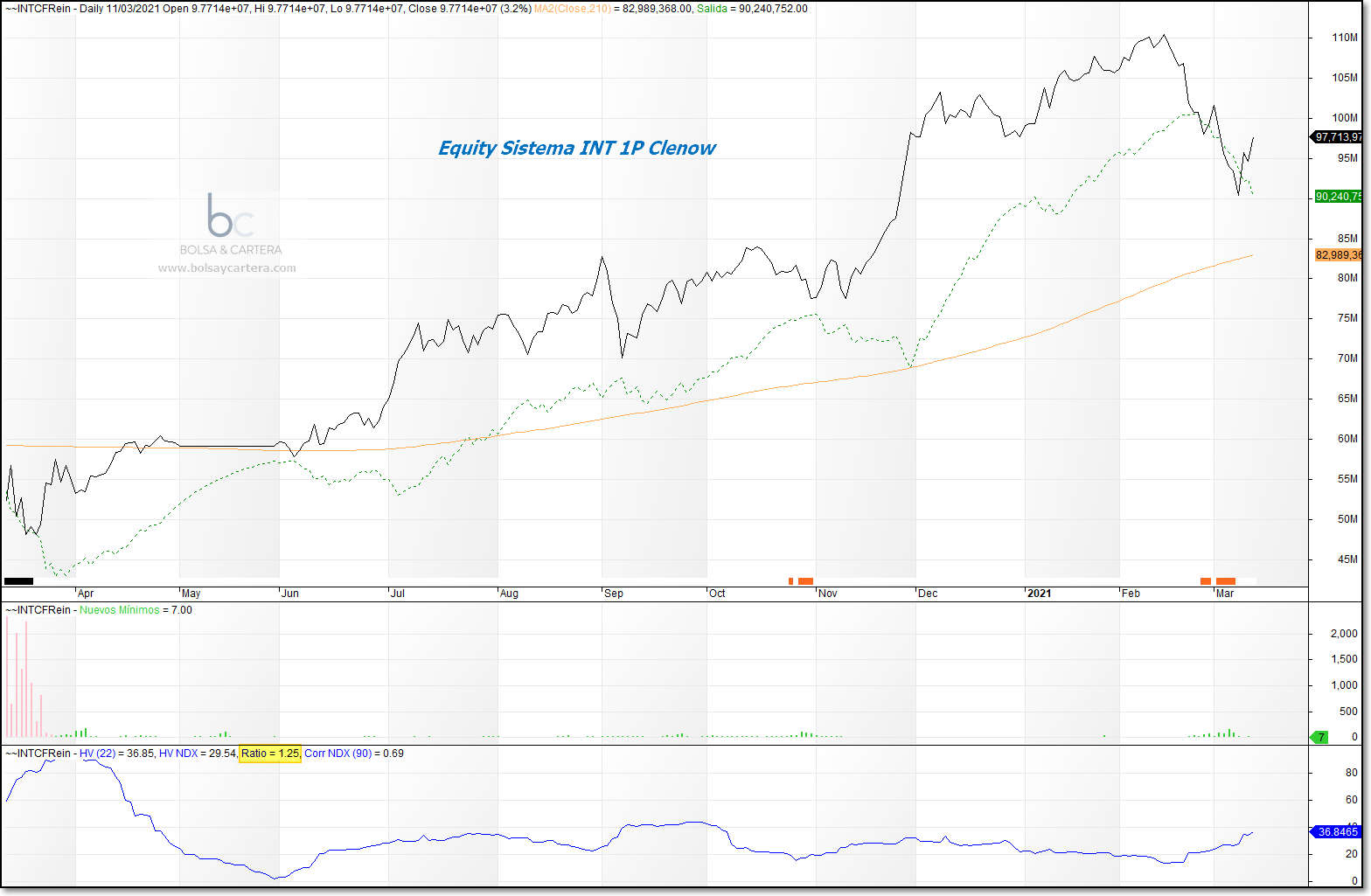

A continuación vamos a aplicar el sistema Ángel al sistema INT Clenow 1P con distintos criterios. Como sabéis el sistema INT opera las acciones más fuertes del Nasdaq 100.

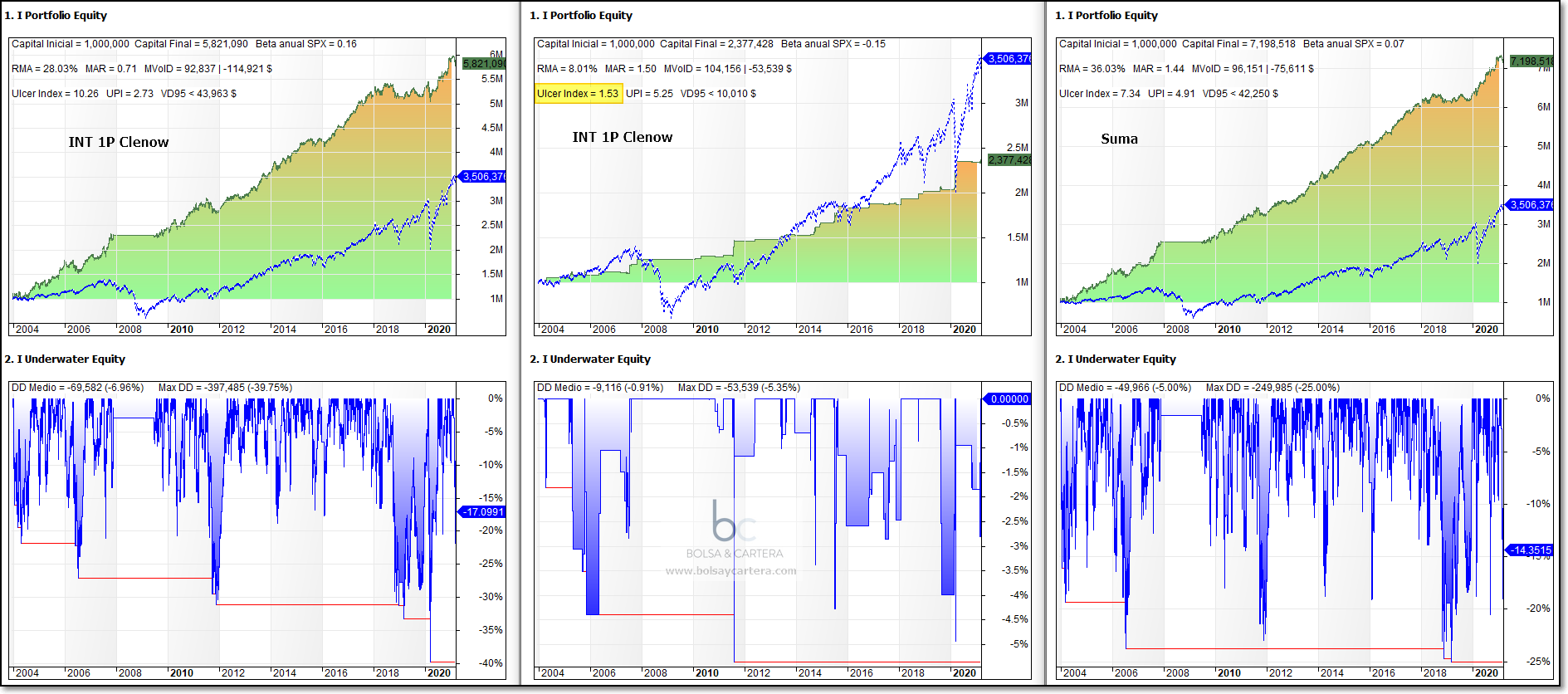

Selección del índice más sobrevendido

Este es el caso elegido en el artículo anterior. Fue elegido porque tenía el mejor ratio beneficio/riesgo (UPI). Sin embargo, creo que este no debe ser el criterio para un sistema de cobertura, sino su riesgo (UI). En este caso vemos que es 1,53.

Nota: Hay una errata en la imagen. En el centro debería poner «Ángel criterio más sobrevendido».

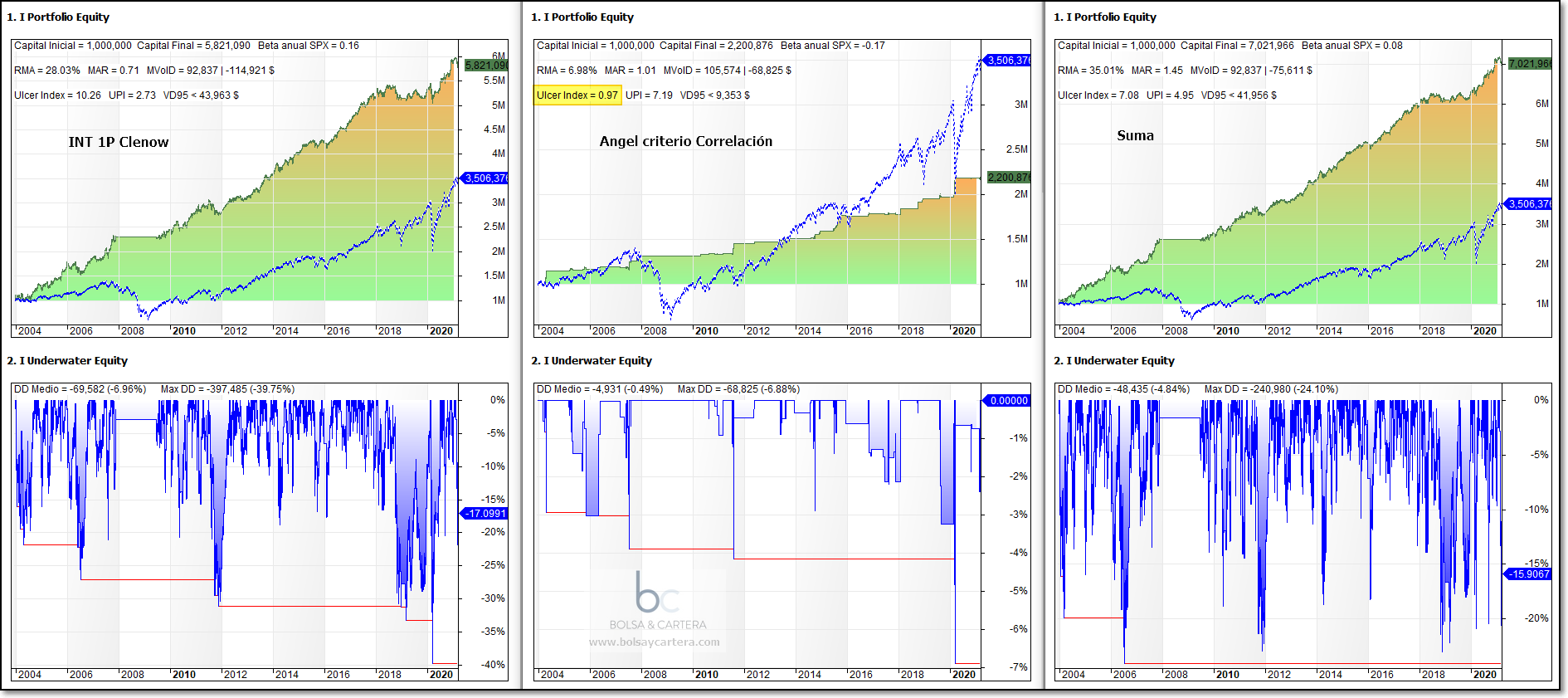

Selección del índice más correlacionado

Se me ha ocurrido que el sistema de cobertura Ángel elija el índice más correlacionado con el sistema de renta variable a cubrir. El resultado ha sido el siguiente:

Como veis, el riesgo (UI) se reduce espectacularmente, bajando del 1,53 al 0,97. Parece un buen criterio.

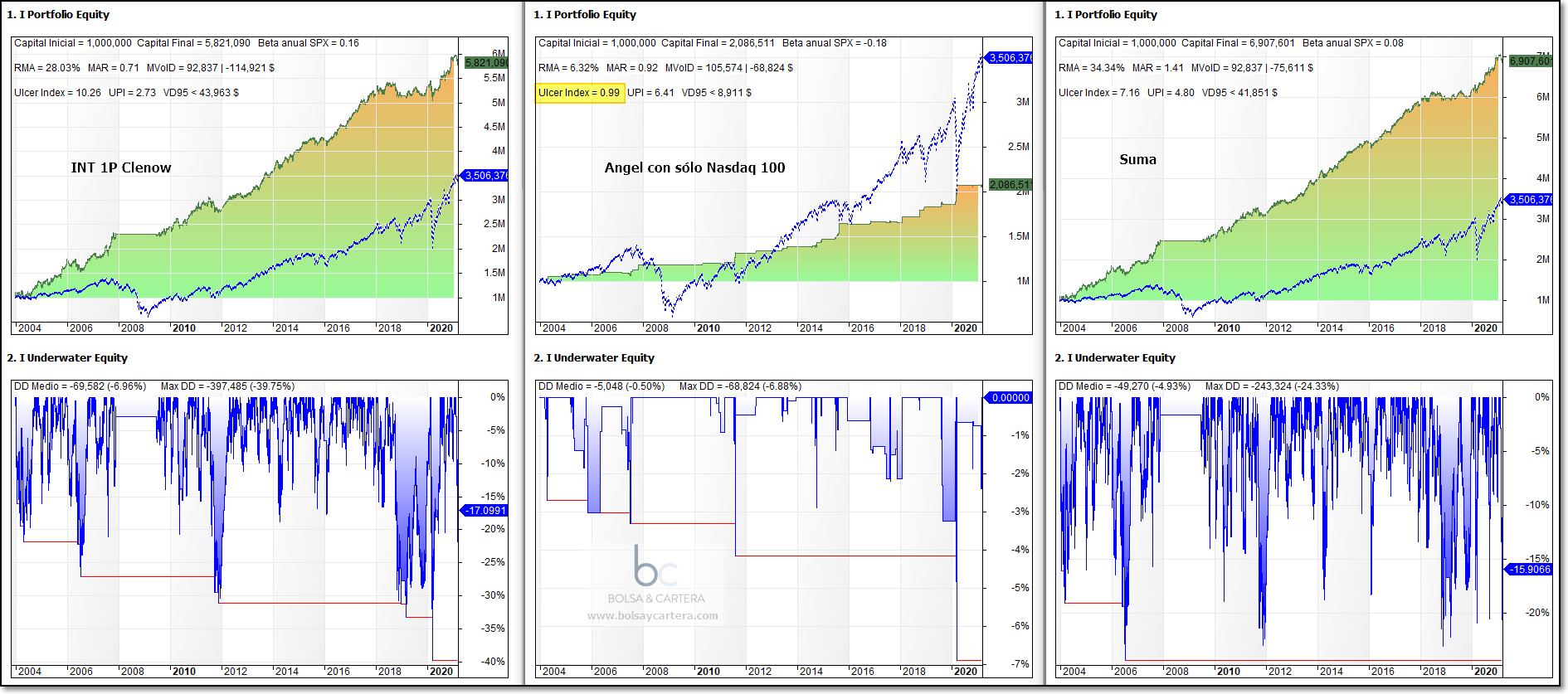

Utilizar el índice al que pertenecen las acciones

El ultimo caso que vamos a ver es el de utilizar para cubrirnos el índice al que pertenezcan los activos a cubrir, en este caso el Nasdaq 100.

El ulcer index (UI) es muy, muy similar al caso anterior.

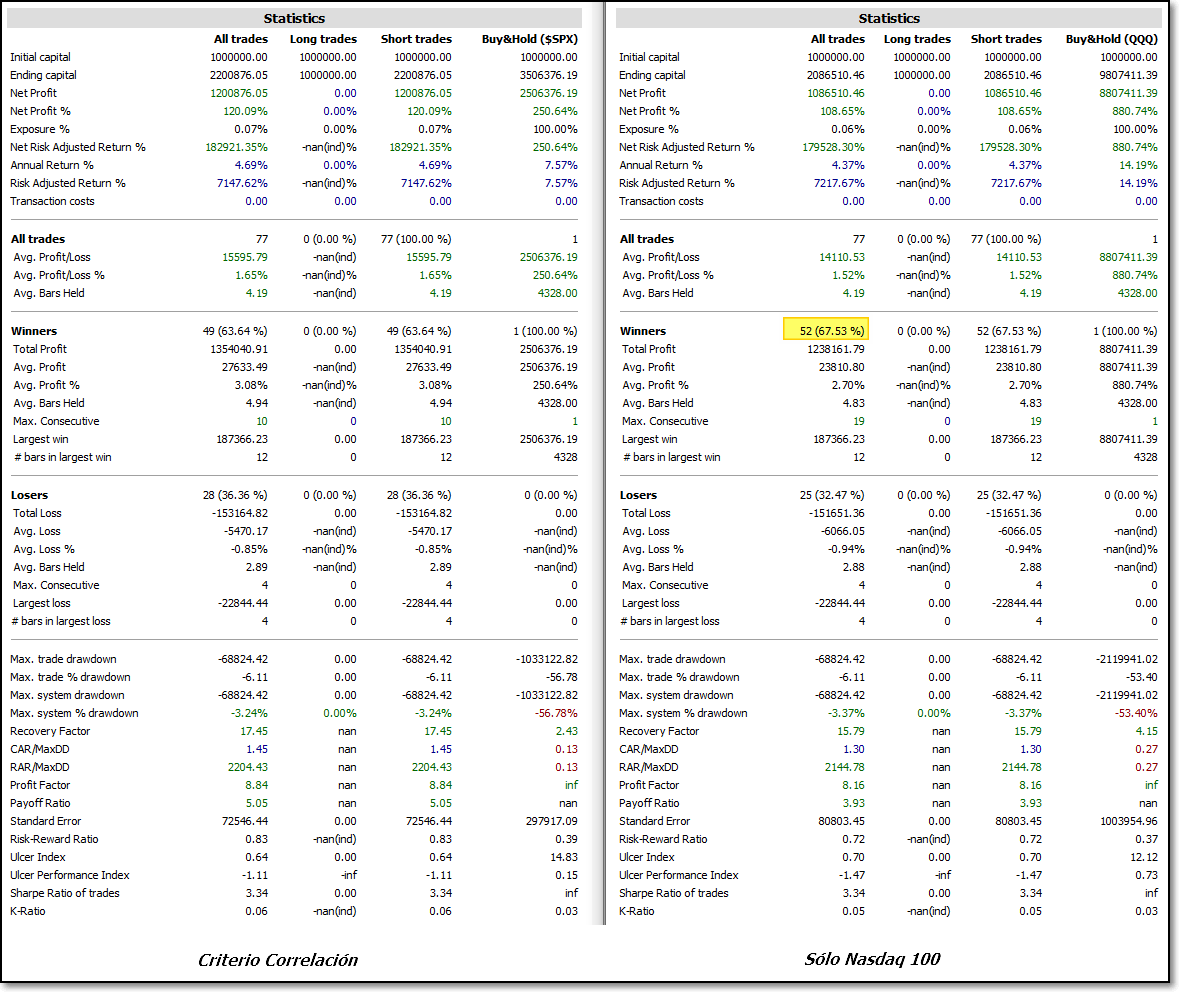

Conclusiones

El caso que más me gusta y que vamos a utilizar de aquí en adelante es el de cubrir el activo de riesgo con el índice al que pertenezca.

El primer motivo ya lo hemos visto. Es el que más reduce el riesgo ya que el índice se mueve a la par que los elementos que lo componen en un porcentaje muy elevado de las ocasiones.

El segundo motivo es que eliminamos un parámetro en el sistema por lo que se vuelve más robusto. En el caso de la correlación, no sólo hay que tener esta en cuenta, además su periodo.

Y el tercer motivo ha sido el siguiente:

En nuestro caso, el de cubrir el sistema INT con el índice Nasdaq 100, aparte de reducir el riesgo tiene un porcentaje mayor de acierto que utilizando el criterio de la correlación.

¿Por qué no tenemos en cuenta la rentabilidad (RMA)?

Sólo quedaría pendiente explicar la elección de esta forma de trabajo sin tener en cuenta la rentabilidad.

El motivo es que el objetivo de la cobertura es no ganar y no perder. Para ello lo que tenemos que intentar hacer es igualar volatilidades entre los activos y su índice.

Puesto que la curva de capital del sistema sólo nos da datos de cierre, no sería correcto igualar los ATR del sistema y del índice, pues como he dicho, no disponemos de los high ni los low del sistema y que el ATR utiliza.

Cada uno podrá optar por la solución que estime correcta. En mi caso lo haré a través de la volatilidad histórica:

Si tuviera que cubrir hoy el sistema INT con el índice Nasdaq 100 (QQQ), tendría que cubrir 1,25 veces el capital del sistema con el etf QQQ.

Saludos.

Si quieres conocer las señales de los sistemas de trading por adelantado o descargarte códigos para amibroker, puedes suscribirte a nuestra zona premium. ¡Te esperamos!

Descargo de responsabilidad por conflicto de interés: El autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Esfera I Quant USA del que es asesor.

viernes, marzo 12th 2021en14:24

Coincido, me parece lo más correcto cubrirse de esta forma, muy buen análisis.

Saludos

sábado, marzo 13th 2021en08:43

Gracias Diego!!!

martes, marzo 30th 2021en07:06

Buenos días,

Como participe del fondo Quant Usa, ahora estoy estudiando si también subscribirme a la parte privada del Blog y para ello estaba mirando brokers y probando la cuenta demo de XTB, en degiro no hay esta opción ni en IB. En XTB veo que los CFDs tienen una comisión de 8 dolares. Teniendo en cuenta que los CFDs es un instrumento de trabajo que se recomienda en el blog…que comisión consideráis más o menos desde vuestra experiencia que es recomendable o aceptable para este tipo de productos ?? La de XTB me ha parecido excesiva.

Gracias de antemano y saludos.

martes, marzo 30th 2021en19:32

Hola Aitor,

Gracias por tu confianza y si te animas, estaremos encantados de tenerte entre nosotros 🙂

¿Que opción no está en Interactive Brokers?. Yo lo utilizo y puedo operar la cartera al completo.

Es un broker super completo tanto en tipo de órdenes como en productos. Además son muy baratas (1$ por cada 200 acciones, etfs o cfds, por norma general).

De XTB y degiro no te puedo orientar porque no he trabajado con ellos.

Saludos.

miércoles, marzo 31st 2021en16:06

Hola, me refiría a una cuenta demo, pero lo acabo de ver.

Para cuentas pequeñas digamos, por ejemplo 10000 euros, cobran una comisión de 10 euros aunque no hagas ninguna operación no ??

Es la pega que les veo respecto a Degiro, luego respecto a los CFDs que comisión tienen ?? si por ejemplo compras 5 CFDs del ETf TLT que esta a 136,28 ?? En XTB son 7 euros de partida como minimo y me parecen elevados.

Gracias nuevamente y saludos.

miércoles, marzo 31st 2021en20:14

Hola Aitor,

To tengo cuenta demo en IB, pero no se si se puede tener si no tienes la real abierta.

Tampoco te puedo decir si cobran 10€/mes si tienes poco capital.

La comisión de los cfds ya te la dije, la misma que para etfs y acciones, 1 dolar por cada 200 cfds, independientemente del precio del cfd. En el ejemplo que pones, en IB pagarías un dolar al comprar y otro al vender.

Saludos.